Yago Travagini é economista e consultor de mercado pela Agrifatto

Caroline Matos é zootecnista e trainee pela Agrifatto

Resumo da semana:

A terceira semana do mês de dezembro/20 encerrou-se com o boi gordo em queda, mas com sinais de melhora no curto prazo. O preço médio semanal do animal fechou a R$ 260,28/@, recuando 2,03% frente aos valores da semana retrasada, concretizando assim a quinta semana consecutiva de desvalorização do boi gordo. Apesar do movimento ter sido de queda, os sinais de estabilização já começam a aparecer, visto que a variação negativa da última semana foi a menor desde que se iniciou o mês de dezembro/20, e, quando se olha para a B3, nota-se que os participantes do mercado já visualizam uma estabilização próximo dos R$ 260,00/@, diferente dos R$ 245,00/@ que era visto na semana retrasada.

Quem já “virou a chave” do processo de queda e já embutiu uma leve valorização no mercado físico na última semana foi o milho, que registrou uma variação positiva de 0,79% no preço médio semanal, sendo cotado à R$ 74,07/sc. O processo de esvaziamento de armazéns por parte dos vendedores se encerrou, e, com essa menor necessidade de negociar, os preços do cereal voltaram a subir. A alta só não é mais intensa pois os compradores também se ausentaram do mercado, visto que a necessidade de abastecimento desses encontra-se praticamente completa para a virada do ano.

Apesar de contar com pouquíssimo produto para se comercializar no mercado físico, as negociações de soja no futuro estão ocorrendo a todo vapor. Ainda assim, a movimentação dos preços no Brasil e nos EUA está destoante. Enquanto nos EUA, após 32 meses, a oleaginosa voltou a romper o patamar de US$ 12,00/bu, puxado pela demanda chinesa e pelo farelo de soja. No Brasil, a cotação da soja para a safra 20/21 não consegue acelerar na mesma velocidade da norte-americana, e, com os prêmios recuando quase 20% na semana, o preço futuro da oleaginosa no Brasil tem dificuldades para romper os R$ 130,00/sc.

Por fim, mas não menos importante, ressaltamos o desempenho do petróleo WTI nessa última semana, que avançou mais de 5%, puxando consigo as cotações do milho e da soja nos EUA. O otimismo com a aceleração do processo de vacinação em vários países do globo e a aprovação de mais estímulos fiscais nos EUA deu força para que o betuminoso avançasse ainda mais, chegando ao maior valor dos últimos dez meses.

1. Na tela da B3

Após cinco semanas consecutivas em queda, o mercado futuro destoou da movimentação observada no físico e registrou forte alta durante a última semana. O contrato com vencimento para dezembro/20 registrou alta de 3,50% em relação à sexta-feira, sendo negociado à R$ 260,45/@. Apesar de restar apenas oito dias úteis para o fim do contrato, o vencimento dezembro/20 ainda é que tem o maior volume negociado na B3. Dentro todos os vencimentos com contratos em aberto, o que registrou a maior valorização foi o de janeiro/21, que acumulou alta de 6,49% em relação a sexta-feira passada, sendo cotado a R$ 261,85/@.

A forte volatilidade tem afastado os participantes do boi gordo na B3, o número de contratos em aberto continuou a reduzir, desta vez uma leve queda de 0,19%, com o total de contratos em aberto (opções + futuros) chegando a 42,73 mil, atingindo a mínima dos últimos seis meses por mais uma semana. Quem puxou a redução nesta semana foram os contratos futuros, que obtiveram uma redução de 2,26% no volume total em aberto, chegando a 11,10 mil contratos.

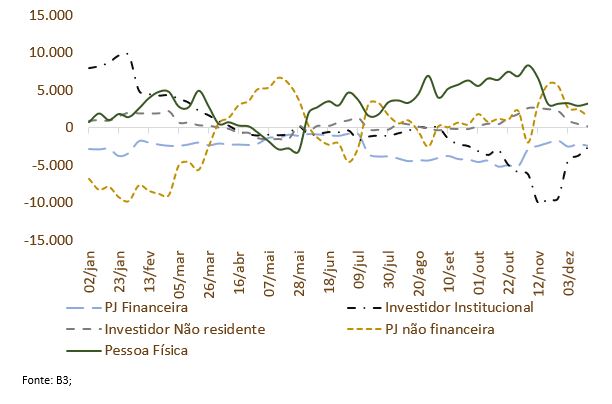

A falta de apetite dos participantes do mercado está fazendo com que as posições desses players pouco se alterem nas últimas semanas. As PFs continuam a liderar a posição comprada de boi gordo na B3, com um saldo positivo que cresceu 10% em relação a semana passada, com pouco mais de 3,24 mil contratos em aberto. Do outro lado da moeda, as PJs financeiras e o Investidores Institucionais detêm uma posição vendida com quase o mesmo volume, sendo que o primeiro detém 2,41 mil contratos vendidos e o segundo 2,55 mil contratos vendidos. A maior variação de volume frente a semana retrasada foi dos Investidores Institucionais que reduziram a posição vendida de em 1,15 mil contratos, através da redução de PUTs compradas.

1.1 O que o mercado futuro proporciona?

Com a redução contínua da liquidez dos futuros de boi gordo na B3, a volatilidade para a realização de negócios continuou alta.

Ainda assim, as PUTs voltaram ao radar de que necessita travar posições para os próximos dois meses (janeiro e fevereiro/21), com um custo médio de R$ 2,02/@ é possível comprar uma PUT para os próximos dois meses que proteja o valor de R$ 245,00/@. Com isso as PUTs secas voltaram a se tornar mais atrativas. A operação de compra de CALLs que apresentamos aqui na semana retrasada se mostrou em um bom timing para aqueles que realizaram negócios na segunda e terça-feira da semana passada.

Com a valorização do mercado, quem voltou ao radar também foram as PUTs sintética, especialmente se realizada em ajuste com a venda de animais a termo, visto que pode melhorar o preço mínimo se comparada à PUT simples sem incorrer na incidência de ajustes até que o mercado bata o strike da CALL.

Os futuros de boi gordo se apresentam como uma opção plausível, no entanto, vale a ressalva que a demanda financeira para este tipo de operação é elevada. Para aqueles que querem se proteger de um 2021 ainda incerto, a venda de uma porcentagem pequena dos bovinos via contratos futuros para maio/21 no patamar atual de R$ 255,00/@ pode ser uma boa opção de mitigação de riscos. A recomendação de compra de futuros na casa dos R$ 240,00/@ feita na semana passada também demonstrou retornos positivos que chegaram aos R$ 14,00/@ durante a semana, no entanto, com a recente valorização, assumir uma posição comprada neste momento se mostra com um risco muito maior.

2. Enquanto isso, no atacado…

A última semana foi marcado por oscilações nos preços da carcaça casada bovina, e que depois de altas e baixas encerrou a sexta-feira negociada a R$ 16,30/kg no mercado atacadista paulista, acumulando queda semanal de 1,21% e baixa de 10,93% em comparação ao mesmo período do mês anterior. Já o dianteiro e traseiro bovino encerraram a R$ 13,50/kg e R$ 19,34/kg, respectivamente.

Apesar da desvalorização na última semana, a expectativa para a carcaça bovina sobre os próximos dias aponta para uma melhor fluidez das vendas, visto que as festividades de fim de ano costumam intensificar a necessidade do varejo em buscar maiores volumes. Com isso, o esgotamento dos estoques nos varejistas do país já entra no radar, e pode dar força para possíveis altas nos próximos dias.

Já a carcaça especial suína fechou a terceira semana de dezembro/20 cotada a R$ 10,08/kg, com uma desvalorização semanal de 2,70% e de 26,58% no comparativo mensal. Com a desaceleração das exportações, os atacadistas têm relatado dificuldade em negociar novos lotes de carcaças suínas, graças ao menor apetite da ponta compradora, pressionando assim as indicações da proteína suína.

Cenário parecido é visto nas indicações do frango resfriado, que recuou 13,61% ante a semana passada e caiu 15,34% quando comparado ao mesmo período do mês anterior, com os preços chegando a R$ 5,30/kg. O recuou mensal se aproxima do R$ 1,00/kg e os preços retornam aos patamares de agosto/20. Este período do ano é sazonalmente desfavorável para a carne de frango, visto que o consumo tende a esfriar com outras proteínas sendo preferidas pelos consumidores internos. A alternativa dos produtores e atacadistas é negociar os lotes de animais a valores mais baixos para evitar o acumulo de estoques.

Para o mercado de ovos, o ambiente segue de estabilidade, os preços seguem balizados em R$ 114,00 a caixa com 30 dúzias. A demanda pelo produto, assim como no frango, é afetada neste período, o que tem barrado variações mais marcantes nos valores praticados.

3. No mercado externo

Com mais de 1,22 milhão de toneladas enviadas para fora do país na terceira semana de novembro/20, as exportações de milho chegaram ao total de 3,49 milhões de toneladas nos 14 primeiros dias úteis de novembro/20. A média diária estabeleceu-se em 249,70 mil toneladas, 21,50% a mais do que fora registrado em novembro/19. Desta forma, a tendência é que o mês de novembro/20 seja o melhor da história para um mês de novembro em volume embarcado, com mais de 4,8 milhões de toneladas exportadas.

A evolução dos preços internacionais tem proporcionado uma melhora nos negócios para as empresas exportadoras. Isso por que o preço médio do milho exportado já subiu 7,29% no comparativo anual, chegando ao valor de US$ 182,2/t. Diante disso, a receita obtida com a venda de cereal brasileiro chegou aos US$ 636 milhões, com uma média diária de US$ 45,49 milhões, 30% a mais do que foi registrado em novembro/19.

Após duas semanas inicias frenéticas, os embarques de carne bovina brasileira apresentaram uma desaceleração forte na terceira semana de novembro/20. Foram 32,10 mil toneladas enviadas para fora do país na última semana, 29% a menos do que fora registrado na segunda semana de novembro/20. Com tal desempenho, a média diária embarcada do mês de novembro/20 reduziu 12% em relação a semana retrasada, se posicionando em 8,50 mil toneladas/dia. Ainda assim, se mantido esse desempenho até o fim do mês, romperíamos um recorde nos embarques diários de proteína bovina.

Com a manutenção do preço médio de venda na casa dos US$ 4,39 mil/t, a receita diária obtida também reduziu 12%, ficando em US$ 37,32 milhões/dia. Apesar do recuo, tal resultado ainda é 8% superior ao de outubro/20, quando a receita diária obtida rondava a casa dos US$ 34,52 milhões/dia.

Com um volume ínfimo de soja disponível, as exportações da oleaginosa continuam a recuar semana após semana. Desta vez, foram apenas 307,36 mil toneladas enviadas para o exterior durante toda a última semana, com isso, a média diária exportada de soja recuou para 88,75 mil toneladas, 14% menor que a média da semana anterior. A manutenção deste desempenho deve levar as exportações de soja a menos de 2,00 milhões de toneladas embarcadas em novembro/20, pior desempenho para um mês de novembro desde 2016.

A receita obtida com as vendas da oleaginosa atingiu os US$ 456,27 milhões no acumulado até a terceira semana de 2020, com os preços de exportações estabilizado próximo dos US$ 365/t, a receita média diária também recuou 14% no comparativo semanal, chegando a um valor de US$ 32,59 milhões/dia, 64% menor do que foi em novembro/19.

4. A compra do pecuarista

Com o fim do mês cada vez mais próximo, a desvalorização mensal vai se consolidando em todas as principais commodities brasileiras e seus subprodutos. Quem lidera o ranking de variação negativa frente ao mês de novembro/20 é o milho, que apesar de ter se estabilizado nos últimos dias, demonstra um recuo médio mensal de 7,37%, ficando cotado à R$ 74,39/sc no mês de dezembro/20.

Além do cereal, o farelo de soja também embarcou em uma queda no mês de dezembro/20, recuando 3,46% no comparativo mensal, chegando ao valor médio de R$ 3.608/t. Nos dois casos listados acima, a desvalorização do dólar frente ao real explicou grande parte dessas variações negativas, no milho a queda foi mais intensificada por conta da maior necessidade dos agricultores de esvaziar estoques para a chegada da soja.

A reposição não ficou de fora desta onda de desvalorização, enquanto o boi magro já registra uma queda de 4,91% em relação a novembro/20, o bezerro caiu 2,71%. Sendo que a principal justificativa para essa variação negativa da reposição veio do desinteresse dos compradores em manter o volume de compras nos patamares anteriores.

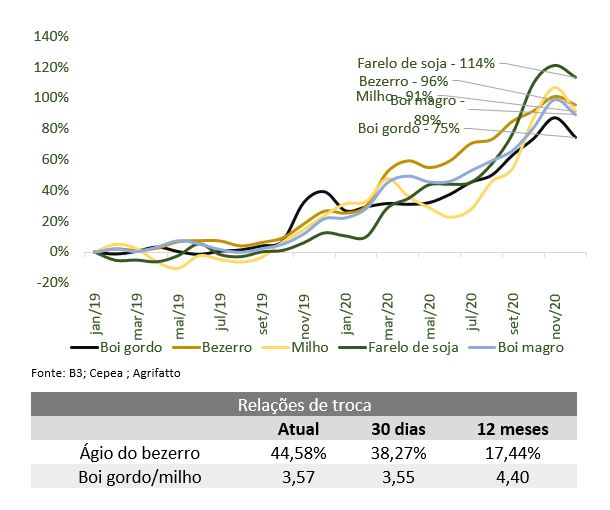

Apesar de todo esse movimento de desvalorização que acometeu os principais insumos agrícolas utilizados pelos pecuaristas e também a reposição de animais, a conta não está sendo positiva para o pecuarista. Isso porque o boi gordo teve a segunda maior desvalorização mensal dentre os itens listados acima (ficando atrás apenas do milho), e, se analisado no longo prazo, a alta do boi gordo nos últimos dois anos está abaixo de todos os outros, visto que desde janeiro/19, a valorização observada para o animal é de 75%, ficando bem atrás dos demais (como pode ser visto no gráfico). Ou seja, apesar da queda dos insumos e da reposição ser positiva para a compra dos pecuaristas, ainda assim, o cenário piorou.

5. O destaque da semana

O destaque desta semana ficou para o comunicado do Ministério da Agricultura e Assuntos Rurais da China, que afirmou que a produção de suínos no país deverá estar completamente recuperada até o final de 2021.

Segundo o órgão, os estoques de suínos vivos e matrizes atingiu 90% dos níveis antes da súbita redução causada pela peste suína africana, que desde 2018 vinha sendo dizimada pela peste suína africana. O total de fêmeas reprodutoras levantado chega a 41 milhões e o de suínos ultrapassa os 400 milhões.

Os números de leitões, em estabelecimentos com mais de 500 animais, podem chegar a 31 milhões, representando um avanço de 94,1% quando comparado a janeiro/20, segundo o Ministério. Como aponta o informativo, é esperado que a oferta de carne suína avance 30% no Ano Novo e Festa da Primavera, em comparação as festividades de 2019.

Apesar do informativo extremamente otimista, ainda é cedo para apontar uma possível redução das importações chinesas de proteína animal, visto que a peste suína ainda se mostra presente no país asiático. E, mesmo o USDA demonstra estar cético com tamanha velocidade de recuperação apresentado pelo ministério chinês, visto os números divulgados pela entidade norte-americana com um rebanho total em torno de 380 milhões ao final de 2021, 60 milhões a menos do que visto ao fim de 2017.

A recuperação total do rebanho suíno chinês ao fim de 2021 é controversa pois colocaria o país asiático em um nível de tecnologia de produção suinícola dos maiores do planeta, demorando décadas a menos do que outros países mais consolidados em tal indústria demoraram para chegar a tal nível. Por isso, a atenção quanto a essa informação deve ser redobrada.

6. E o que está no radar?