Lygia Pimentel é diretora executiva pela Agrifatto

Marco Guimarães é administrador e trainee pela Agrifatto

De janeiro a abril de 2019, o volume exportado pelo brasil das três principais proteínas animais (suína, bovina e de frango) já acumula um avanço de 2,10%, quando comparadas com o mesmo período do ano passado.

Dentre os embarques dessas proteínas, somente a carne de frango representa 60,9% do volume enviado ao exterior. No primeiro quadrimestre, o volume embarcado do produto registrou queda de 2,64% ante o volume exportado no mesmo período de 2018. O motivo da queda pode ser explicado pela aplicação de tarifas antidumping por parte da China e à suspensão dos certificados de exportação para indústrias brasileiras pelo governo saudita.

Já no caso da carne bovina, responsável por 28,5% do volume total exportado, o registrou foi de uma alta de 11,1% ante o mesmo período do ano do ano passado.

No caso da carne suína, a representatividade nas exportações das proteínas selecionadas para esta análise é de 10,6%, sendo que o volume embarcado cresceu 3,8% no mesmo comparativo.

A valorização do câmbio é um dos fatores que explicam o aquecimento do mercado, além da mudança conjuntural da demanda global de proteínas desencadeada pelo surto de Peste Suína Africana (PSA) na China.

Devido à agressividade da PSA, as perspectivas são de embarques crescentes nos próximos meses e anos.

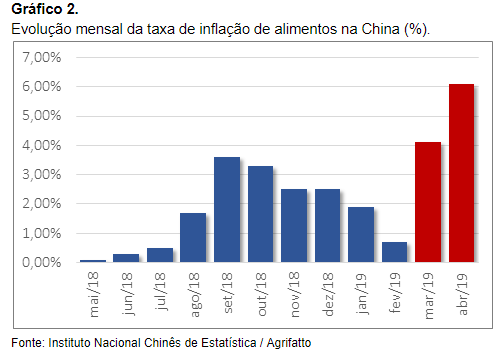

O registro dos primeiros casos ocorreu em agosto de 2018 e em um primeiro momento induziu a uma maior oferta do produto internamente pelo aumento da oferta, reflexo do início do processo de liquidação do rebanho.

Os preços se mantiveram abaixo da média registrada anteriormente ao surto até fevereiro, quando a tendência foi interrompida por uma explosão dos preços do produto.

A queda do rebanho e a oferta de carne suína decrescente fez com que o preço do leitão (piglet, em inglês) aumentasse 63,1% em relação a 2018. Na esteira, as proteínas substitutas também avançaram consideravelmente. O preço médio do ovo, por exemplo, aumentou 18,5% no comparativo anual.

Os efeitos do aumento dos preços das proteínas recaem sobre a inflação de alimentos chinesa, que variou acima da média nos últimos meses e em consonância com a forte alta dos suínos no mercado spot interno.

Dada tamanha repercussão, o governo chinês anunciou, através da mídia estatal, que dará início a testes clínicos de uma vacina para combater a PSA, que hoje não possui vacina nem cura.

De acordo com notícia veiculada pela Reuters, o Instituto de Pesquisa Veterinária de Harbin, que é controlado pelo governo chinês, encontrou dois candidatos a vacinas, com base em testes de laboratório que ofereceram imunidade contra a doença.

“O próximo passo é que a Academia Chinesa de Ciências para Agricultura acelere o progresso de um piloto e promover testes clínicos, bem como a produção da vacina”, afirmou comunicado oficial veiculado pela Rádio Nacional da China.

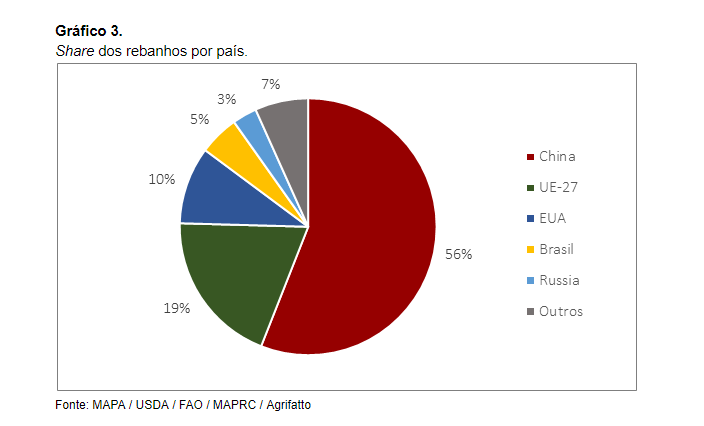

Considerando um rebanho mundial de 7,9 milhões de cabeças de suínos em 2018, a China isoladamente foi responsável por deter 56% desse estoque.

Nesse contexto, a estimativa parcial da Agrifatto é que a liquidação do rebanho suíno chinês alcance 155 milhões de cabeças até o fim do ano, o equivalente a 35% do rebanho do país.

É importante destacar que os casos continuam a ser confirmados, o que aumenta as chances de expansão dos efeitos do problema nos próximos meses.

Estima-se que a PSA reduzirá em aproximadamente 16 milhões de toneladas a produção de carne suína chinesa. A dimensão não possui precedentes, sendo a maior queda de produção na cadeia de carnes já vista na história.

Os efeitos sobre a demanda e, consequentemente, sobre os preços das proteínas animais já impactam o mercado e devem se intensificar nos próximos meses. E os casos da doença continuam se alastrando pela China e por outros países do sudeste asiático, como o Vietnã, Camboja, Coréia do Norte e Mongólia, tornando ainda mais intensos os impactos da PSA no cenário global.

Em 2018, a China foi responsável por mais de 50% do consumo global de carne suína. Por este motivo, os impactos da PSA no maior produtor (e consumidor) mundial tendem a impactar significativamente a dinâmica do mercado internacional de proteína animal.

Considerando um consumo per capita de 41 kg/hab/ano, restará ao gigante asiático buscar novas fontes do produto para abastecer seu mercado interno, mesmo que uma parte dele seja acometida negativamente pelos efeitos sobre o preço do produto, através da substituição por outras fontes proteicas.

Isso deve favorecer o consumo de carne bovina e de frango no país.

O contexto brasileiro

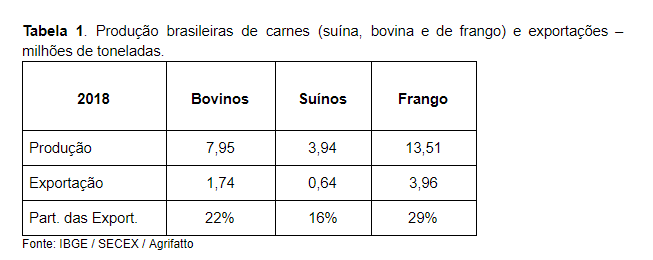

Em 2018, o Brasil produziu 25,4 milhões de toneladas de carnes, sendo que as carnes bovina, suína e de frango representaram, respectivamente 31,3%, 15,5% e 53,2% do volume total produzido.

A tabela abaixo distingue os valores de cada proteína e apresenta a proporção das exportações em cada uma.

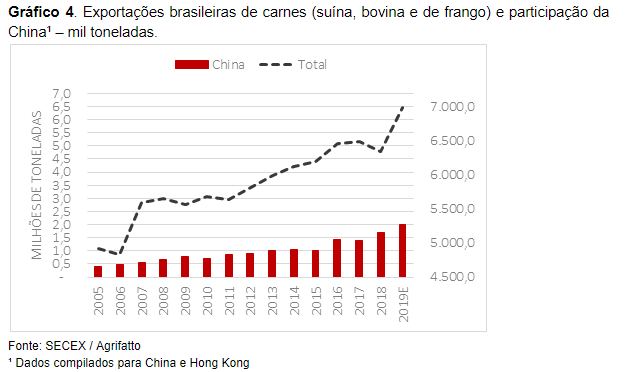

Neste contexto, a Agrifatto projeta para 2019 um crescimento de 10% no volume total exportado das principais proteínas, o que levaria o volume a trabalhar próximo aos 7 milhões de toneladas exportadas. A participação da China nessa demanda deve atingir 25%.

O market share da China nas exportações brasileiras de cada uma das proteínas analisadas varia bastante de acordo com o produto.

Com relação às exportações de frango, os chineses detêm uma menor participação, tendo sido este o destino de 18% do volume embarcado entre os meses de janeiro e abril deste ano. Já nas proteínas bovina e suína, a China representou 37% e 46% do volume embarcado no mesmo período, respectivamente.

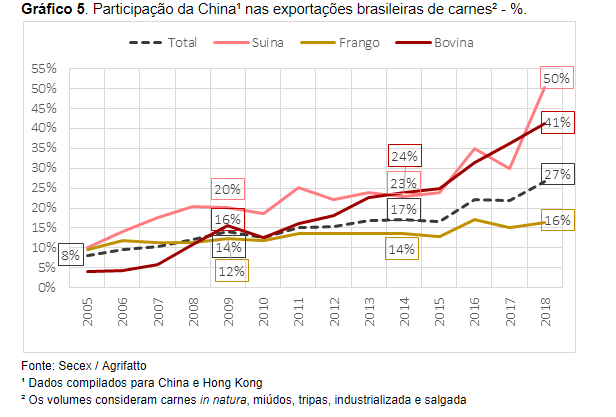

Considerando uma média ponderada entre os volumes exportados das proteínas analisadas, entre 2005 e 2018, a representatividade da China nas exportações brasileiras passou de 8% para 27%, e espera-se um contínuo aumento deste índice nos próximos anos.

A participação do Brasil nas importações chinesas

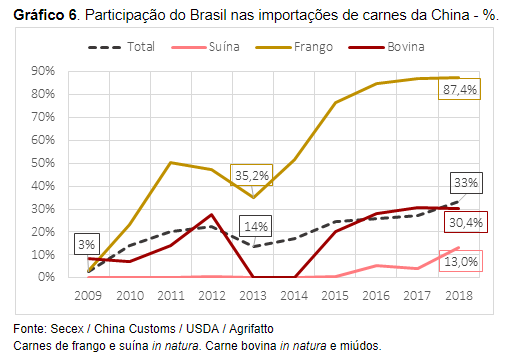

Quando analisadas as importações de carnes da China, o Brasil apresenta um papel de destaque, reforçando a ideia de que o país pode se tornar protagonista na demanda adicional por proteínas nos próximos anos.

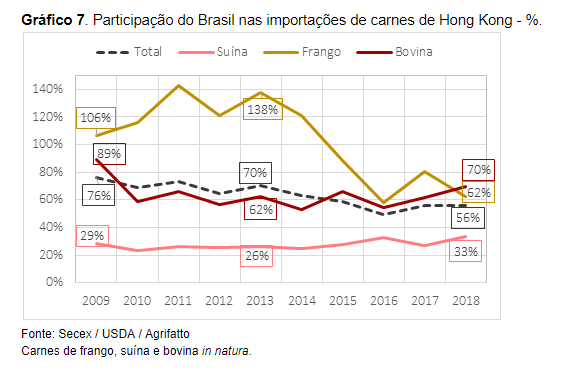

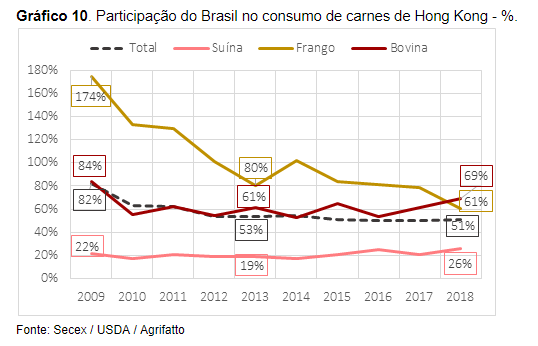

Antes da apresentação das informações pertinentes, é importante ressaltar que Hong Kong (HK) é uma região administrativa especial (RAE) da República Popular da China e apresenta importante papel nas importações chinesas, uma vez que, após deixarem a região, são redirecionadas à China continental. Ou seja, boa parte dos produtos que entram na China continental acessam a região primeiramente via Hong Kong.

Nos últimos anos, a China tem expandido sua abertura aos mercados e importações e, aos poucos, os volumes importados por Hong Kong têm diminuindo. É o chamado grey trade ou grey channel (comércio cinza, em inglês).

Em 2015, o grey trade era responsável pelas importações informais de mais de 750 mil toneladas de carne pela China e HK e, embora este comércio ilegal tenha se contraído consideravelmente nos últimos anos, a notoriedade de seus impactos ainda dificulta a análise dos dados, especialmente aqueles históricos.

Neste contexto, ressalta-se dificuldade em encontrar dados consistentes sobre as importações de HK. Tal dificuldade torna-se evidente ao se observar o fato de os volumes de frango embarcados pelo Brasil à HK superarem os dados de importação reportados pelo USDA que serviram de fonte para os dados de importações do país utilizados nesta análise.

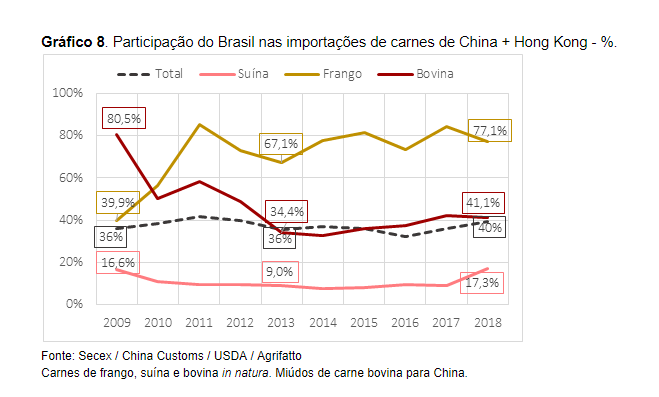

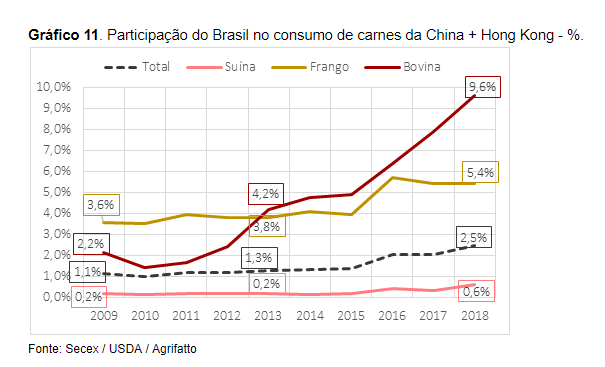

Entre 2009 e 2018, a participação das carnes brasileiras nos volumes contratados pela China + Hong Kong apresentaram um crescimento de 4p.p. No caso da carne de frango, a representatividade passou de 39,9% para 77,1% no período.

A carne bovina aumentou sua representatividade de 36,2% para 41,1% nos últimos quatro anos. Já a suína passou de 8,2% para 17,3% no mesmo período.

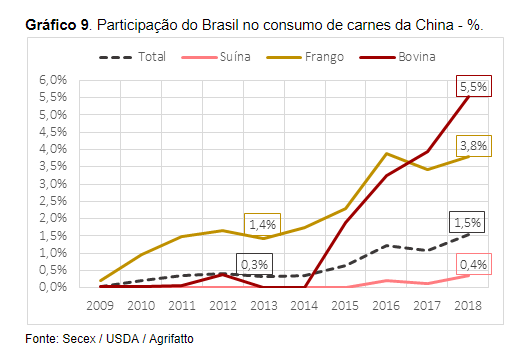

Posto que o Brasil representou 40% das importações chinesas de proteínas em 2018 (incluindo HK), é pertinente considerarmos a participação das exportações brasileiras no consumo total do mercado chinês de carnes (gráfico 6 a 8).

Das carnes bovina, de frango e suína, a China importou, respectivamente, 18,2%, 4,3% e 2,8% do volume total consumido em 2018. Para Hong Kong, os valores foram de 98,9%, 97,7% e 76,8%, respectivamente.

O Brasil, no ano passado, representou 0,6% da carne suína total consumida na China. Já para a carne de frango e bovina, a participação foi de 5,4% e 9,6%, respectivamente. No volume total das proteínas, a representatividade foi de 2,5%.

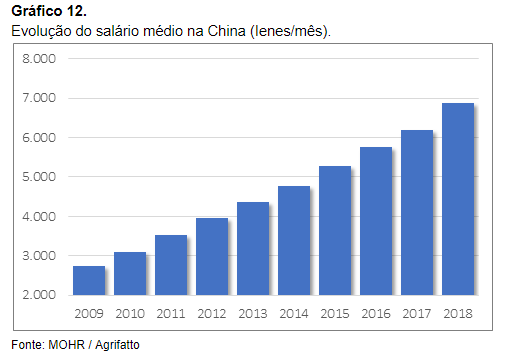

Diante disso, é possível concluir que o Brasil tem um papel importante nas importações chinesas, embora este seja um país ainda pouco dependente de importações. Entretanto, a China tem uma população de 1,4 bilhão de pessoas, com renda per capita crescente, o que explica a demanda crescente por carnes e uma maior dependência de importações nos últimos anos.

Somado a isso, a PSA, que afeta a sua principal fonte de proteína animal, já causa ao país um ajuste negativo de produção, o que aumenta consideravelmente sua demanda por importações de carnes.

Caso a queda de produção de carne suína na ordem de 16 milhões de toneladas se concretize, este será o dobro do volume comercializado globalmente desta proteína em 2018, que foi de 8,4 milhões de toneladas. Um número bastante relevante em termos globais.

O Brasil está no centro da oferta de proteínas animais.

Assim, a demanda por proteínas alternativas ao suíno, como o frango e o bovino, será impactada positivamente. O Ministério da Agricultura (MAPA) busca incessantemente aumentar o número de frigoríficos habilitados a exportar carnes para a China.

As expectativas de novas habilitações em meados de maio, quando a Ministra Tereza Cristina esteve em território chinês, não se concretizaram. Mas, visto o embaraço da guerra comercial entre Estados Unidos e China, e a liquidação do rebanho chinês em pleno curso, a sugestão é de que novas plantas sejam, sim, habilitadas nos próximos meses, aumentando o potencial dos embarques brasileiros.