Gustavo Machado é consultor de mercado pela Agrifatto

Marco Guimarães é estagiário pela Agrifatto

Lygia Pimentel é sócia-diretora da Agrifatto

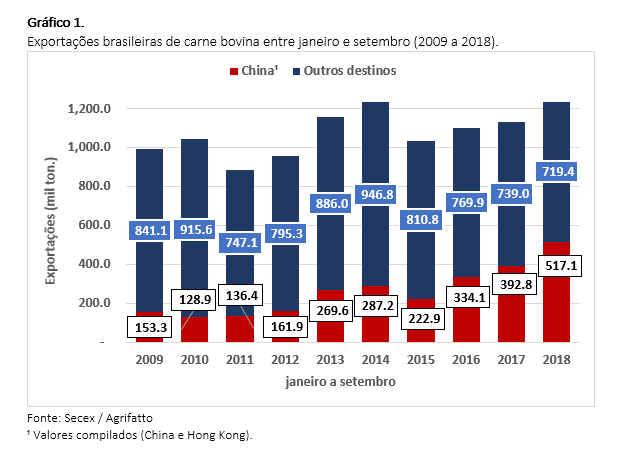

Entre janeiro e setembro, o volume das exportações brasileiras de carne bovina atingiu seu maior patamar desde 2007: no total, foram embarcadas 1,24 milhão de toneladas.

É clara a representatividade da China no comércio global. Para a importações de carne bovina brasileira, a participação do gigante asiático passou de 15,4% para 41,8% nos últimos 10 anos (dados acumulados entre janeiro e setembro).

Segundo dados da OCDE – Organização para a Cooperação e Desenvolvimento Econômico, os chineses viram sua renda per capita crescer 254% entre 2008 e 2017, tendo chegado a US$ 8.827,00/ano em 2017. Além disso, o país representa mais de 18% da população mundial, com cerca de 1,4 bilhão de habitantes.

A combinação entre maior renda e população crescente fez com que a demanda por carne bovina fosse ampliada consistentemente nos últimos anos. E mesmo com uma taxa mais branda de crescimento, tudo indica que ela continuará aumentando.

Nos últimos 10 anos, o rebanho bovino de importantes players tem decrescido, como ocorre com México, Austrália, Rússia, Estados Unidos, Canadá e o próprio rebanho chinês. Tais players combinados registraram uma queda média de 12,5% desde 2007.

Na contramão, o Brasil viu seu rebanho bovino crescer a uma taxa composta anual (CAGR) de 2,9% a.a., o que levou seu rebanho a um crescimento orgânico de 35,8% desde 2007.

Dado o aumento do consumo chinês de carne bovina ao mesmo tempo em que se deu o aumento da produção de carne no Brasil, o país asiático se tornou uma importante figura dentro das exportações brasileiras.

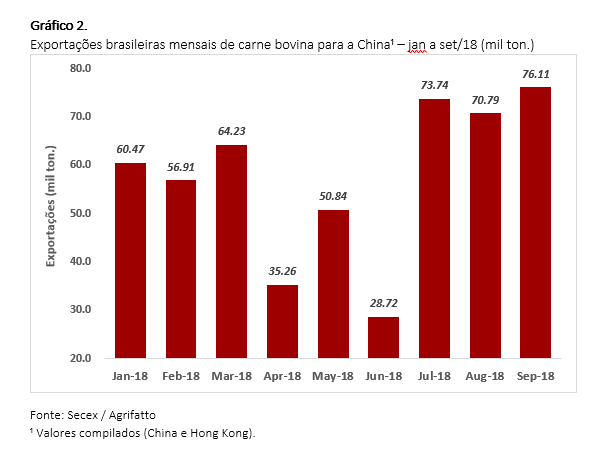

Em setembro/18, a China importou um volume recorde de carne bovina in natura. Do mundo todo, foram 99,75 mil toneladas compradas, das quais 40% parte da produção brasileira. A expectativa é que o país asiático importe 1 milhão de toneladas este ano. Se confirmado o número, consistirá em uma alta anual de 48% (em 2017 foram 680 mil toneladas).

O gráfico 2 representa as exportações mensais de carne bovina totais (in natura, miúdos, tripas, salgadas e industrializadas) para a China em 2018.

E, em setembro, não foram apenas as importações do Brasil que cresceram. As compras chinesas de outros destinos também avançaram. A participação da Austrália passou de 14% para 20% e a Nova Zelândia avançou 6 p.p. com 11% das compras asiáticas.

As fortes importações da China dos principais ofertantes de carne bovina consolidam a crescente demanda dos últimos anos. Entre 2013 e 2017, suas compras aumentaram em uma taxa média de 25% a.a.

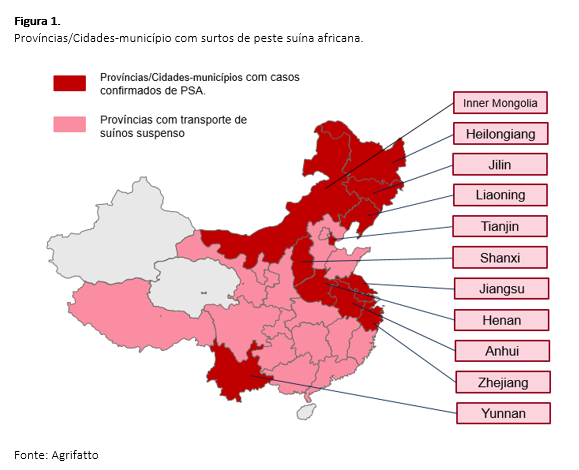

Desde agosto/18, a China vem enfrentando casos recorrentes de peste suína africana (PSA). Até o momento foram divulgados oficialmente 50 casos da doença, mais de 200 mil suínos abatidos e praticamente todas as províncias registraram casos, o que leva a proibições e restrições ao transporte de suínos e seus derivados.

A PSA é altamente contagiosa e fatal aos suínos, podendo ser transmitida por porcos vivos ou mortos, carrapatos, carne suína congelada (fresca ou refrigerada), alimentação, veículos, entre outros. A doença é altamente contagiosa e não há vacina ou cura.

Há dificuldade em estimar os estragos de um agravamento da peste, mas especialistas em biossegurança, de forma conservadora, falam em 30 a 130 milhões de cabeças abatidas. E ainda, há risco potencial da doença se espalhar para além das fronteiras da China.

Segundo dados da OCDE, a carne suína representa 61% do consumo de proteína animal dos chineses. Para satisfazer essa demanda, a China possui 56% do rebanho mundial, com 433 milhões de suínos.

Dada a gravidade do surto, é possível que haja reflexos positivos sobre o consumo de outras proteínas, especialmente de frango e bovino. O efeito disso seria um aumento ainda maior de carne bovina brasileira importada em 2019, bem como talvez a suspensão das tarifas antidumping que vêm sendo aplicadas à carne de frango pelo gigante asiático.

Por isso, a perspectiva é de alta global dos preços de carne suína, bovina e de frango nos próximos anos, com esse movimento podendo ganhar força a partir do 2º trimestre de 2019.

Além do impacto sobre as exportações brasileiras de proteínas vivas (e sobre seus preços), com a alteração da dinâmica de produção das indústrias brasileiras, o milho como principal insumo, também pode registrar forte volatilidade decorrente de uma pequena transferência de demanda a partir do surto.

Um abraço e até a próxima semana!