Gustavo Machado é consultor de mercado pela Agrifatto

O consumo interno fragilizado impõe limites ao fortalecimento dos preços das proteínas vivas. Além de importantes eventos que marcaram as cotações do varejo neste ano.

Destaca-se a suspensão de 20 frigoríficos de aves para exportação à Europa, pressionando fortemente seus valores para baixo no primeiro semestre. Queda de 17,50% entre janeiro e maio deste ano.

Na esteira, os preços da carne bovina também caíram, com a competividade entre as duas proteínas recuando em intensidade ainda maior.

Na sequência, a paralisação dos caminhoneiros desajustou a dinâmica do mercado, desabastecendo a rede varejista com as cotações recuperando parte das perdas registradas.

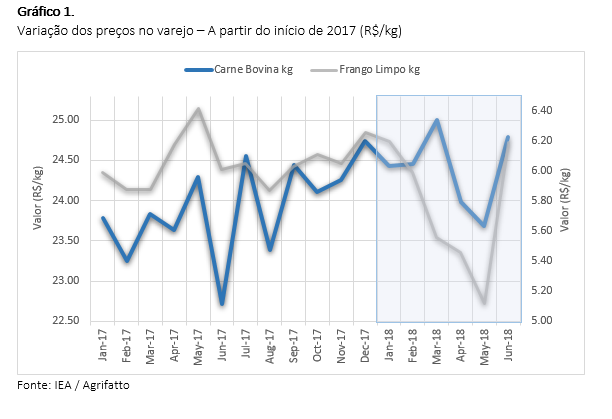

Observe pelo gráfico 1 a movimentação da carne bovina e do frango limpo no varejo desde o início de 2017 segundo o Instituto de Economia Agrícola (IEA).

Apesar de movimentação intensa no primeiro semestre, as cotações voltaram a patamares próximos ao do início do ano. Entre janeiro e junho/18, a carne bovina subiu 1,47% e o frango limpo caiu 0,16%.

Já as variações foram mais expressivas entre maio e junho, após a paralisação dos caminhoneiros. Nestes dois meses, a carne bovina subiu quase 5%, enquanto o frango avançou em intensidade maior, alta de 21%.

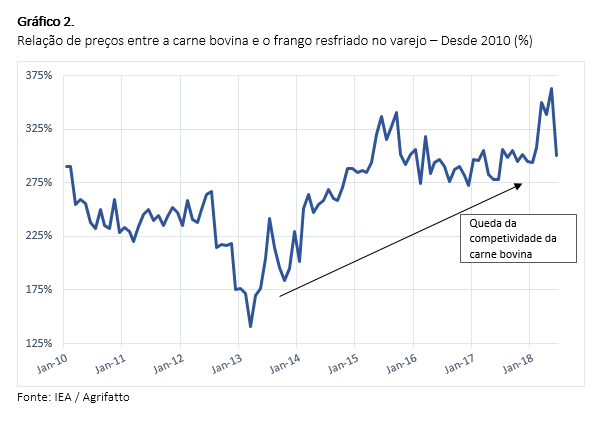

O avanço recente do preço do frango, alimenta a perspectiva de melhor competitividade da carne bovina nos próximos meses, recuando desde o início de 2013 (gráfico 2).

Entre 2013 até a parcial dos preços neste ano, a carne bovina no varejo subiu mais de 20%, enquanto o frango limpo recuou quase 15% no mesmo período.

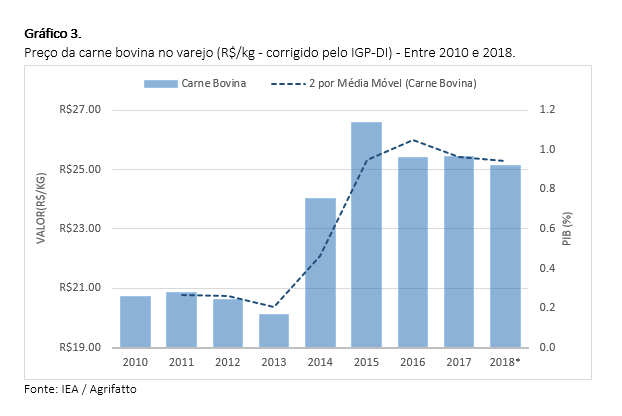

Atualmente as cotações mantêm certa estabilidade, e com a retomada ainda fraca da economia e permeada de incertezas, a perspectiva é de os valores continuarem pressionados no médio prazo (gráfico 3).

Apesar da perspectiva de um consumo mais fortalecido neste 2º semestre, tanto por uma questão sazonal, quanto pelas eleições presidenciais (que injetam pontualmente maior volume de dinheiro na economia), a falta de tração na retomada econômica deverá limitar uma demanda interna mais robusta.

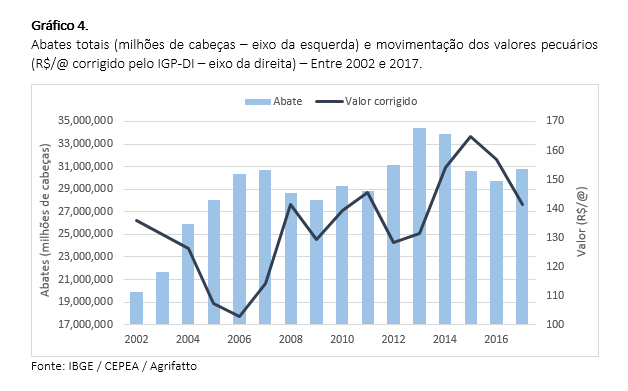

E se por um lado os preços no varejo seguem limitados com o consumo fragilizado, do outro lado, o ciclo pecuário está em momento de liquidação do rebanho, com a participação de fêmeas subindo 7% no primeiro tri/18 frente mesmo período de 2017.

Deste modo, a combinação entre o consumo fraco com o atual momento do ciclo pecuário, poderão limitar as máximas ao longo desta entressafra.

Já o spread carne com osso/arroba segue positivo e ligeiramente acima da média histórica, indicando que ainda existe espaço para novos avanços da cotação do bovino terminado.

Este cenário fragilizado também se reflete nas estimativas macroeconômicas e nas projeções de preços que vêm se ajustando desde o início do ano. O que pode limitar a apreciação da arroba também no próximo ano.

Por fim, algumas projeções têm ficado comprometidas nos últimos meses devido a erros com números públicos de abate e exportação.