Um breve histórico

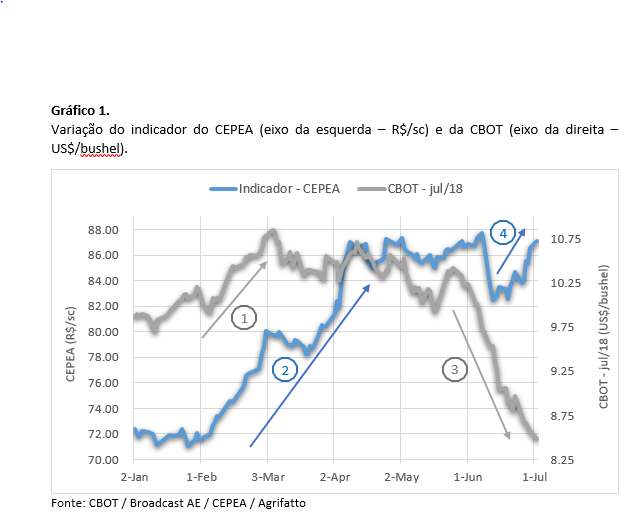

Observe pelas setas de números ① e ② no gráfico a seguir, o modo como os preços domésticos acompanharam o viés altista também observado na Bolsa de Mercadorias de Chicago – CBOT.

Entre o início de fevereiro até a máxima de maio, o indicador da Esaql subiu 22%, passando de R$ 71,50 para R$ 87,30/saca de 60 kg.

O motivo para a alta de ambos os indicadores se deu pelos seguintes motivos:

- Quebra da safra Argentina (Produção de 36 milhões de toneladas – Recuo de 33% da temporada atual frente a anterior);

- Impacto dos fretes sobre as cotações;

- Início das tensões comerciais entre EUA e China.

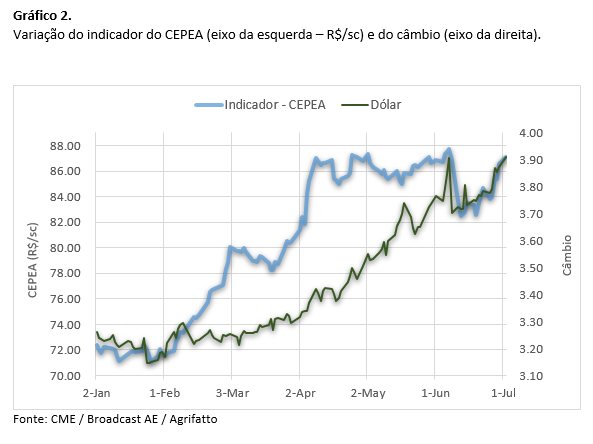

- Fortalecimento do câmbio (especialmente a partir de abril) – Gráfico 2.

Observe pelo gráfico 2 a estreita relação entre a referência da Esalq e a movimentação cambial. Na esteira, considerando a perspectiva altista para o dólar, os preços da soja no mercado doméstico podem continuar sua tendência positiva.

Obs: A projeção de alta para o câmbio se dá pelo consistente avanço da economia norte-americana e pelas eleições presidenciais no 2º semestre – As eleições deverão imprimir maior pressão ao dólar na medida em que se aproximam.

Momento atual:

Observe novamente pelo gráfico 1 como os preços internos se deslocaram da CBOT a partir de junho, ilustrado pelas setas ③ e ④.

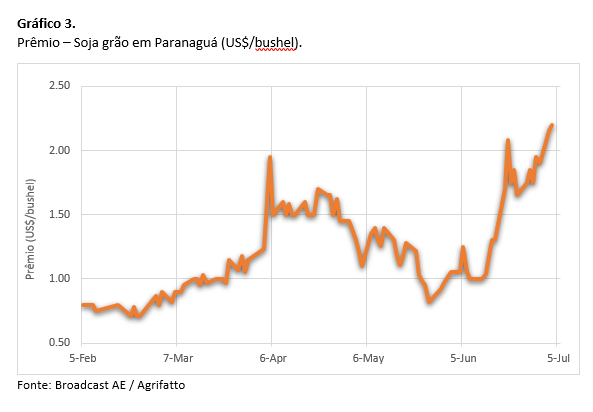

O movimento tem como principal driver a escalada da tensão comercial entre EUA e China, com o país asiático já cancelando compras norte-americanas e voltando-se ao produto brasileiro.

Deste modo, os prêmios brasileiros subiram de modo expressivo, mantendo-se sustentados nos maiores patamares do ano.

Perspectivas:

- A oferta mundial de soja deve ser bastante expressiva, e com a China atualmente fora de novas negociações com os EUA, as cotações em Chicago não têm espaço para equilíbrio em patamares altos.

- As condições climáticas começaram muito positivas para a nova safra norte-americana, além de ampliação da área ante a temporada anterior.

- No último relatório, o USDA calcula produção de 116 milhões de toneladas, mas especula-se sobre um novo recorde do volume a ser colhido.

- No Brasil a produção da safra 2018/19 também deve ser volumoso, e a estimativa do USDA é de 118 milhões de toneladas.

- A queda em Chicago alcançou os piores níveis desde 2008, mas a intensidade da queda e o volume de contratos recuaram, indicando que o mercado pode voltar a ser mais comprador e sofrer reajustes positivos. Ainda assim, continuarão fortemente pressionadas pela guerra comercial entre os dois países, possivelmente, sem altas expressivas.

- A tensão comercial deve prorrogar os embarques de soja brasileira, que sazonalmente recuam a cada mês ao longo do segundo semestre. Assim, as cotações internas devem continuar sustentadas.

- Os altos preços alcançados nesta safra estimularam a comercialização. Segundo o IMEA, o comprometimento da safra 2017/18 está 7,15% mais avançada na comparação com o mesmo período do ano passado. Para a temporada 2018/19, a comercialização está 16% mais adiantada.

- O maior comprometimento neste ano, alimenta a perspectiva de preços sustentados no médio prazo.

- O fator mais importante para os preços internos recai sobre as incertezas dos fretes. Existe uma demanda reprimida pelo transporte, e as negociações estão paradas há mais de 3 semanas.

- Deste modo, pode haver uma pressão do lado comprador, com disputa pela matéria-prima na entressafra.

- E ainda, o mercado climático deve começar a imprimir, gradualmente, maior volatilidade as cotações de Chicago (maior volatilidade corresponde a maior risco).

- Portanto, a perspectiva é de preços firmes no médio prazo, colocando no radar a originação da matéria-prima neste momento, ou a adoção de estratégias de proteção via bolsa de valores.