Gustavo Machado é consultor de mercado pela Agrifatto

Na semana passada a paralisação dos caminhoneiros alterou fortemente a dinâmica do mercado, com as negociações praticamente suspensas e sem definição de referência de preços.

As dificuldades de transportar tanto a matéria-prima quanto a carne ao consumidor final implicaram em suspensão dos embarques nas fazendas (com forte queda para as programações de abate) e ampliaram os estoques da indústria. A perspectiva para quando as paralisações encerrarem é de uma possível pressão negativa pelo acúmulo dos estoques dos negócios realizados, mas não efetivados pela falta da entrega da matéria-prima.

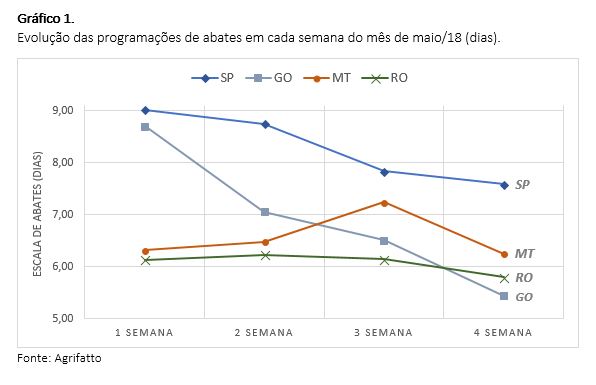

Por outro lado, o viés baixista esbarra nas estreitas escalas de abates, ou seja, quando a situação se ajustar e o mercado pecuário se encaminhar para a entressafra, os preços deverão exibir viés altista em decorrência da evolução da entressafra.

E ainda, o encurtamento das programações de abates é uma tendência observada desde o início de maio (gráfico 1).

Já nas praças do centro-Norte, onde as chuvas se prolongaram, a liberação dos animais pode se estender por um período mais longo, ou seja, os preços mais altos que marcam a entressafra podem acontecer mais tardiamente.

A tendência de escalas mais curtas sinaliza uma possível reversão da tendência primária de queda, que se registra desde o início do ano e ainda com mais intensidade a partir de abril com o final da safra de capim (gráfico 2).

Ainda pelo gráfico 2, nota-se a tendência geral positiva para o spread carne com osso/arroba da indústria, apesar das variações mais fortes ao longo dos meses, causado por ajustes dos preços no atacado.

E associado ainda aos valores da arroba bovina que alcançaram os menores patamares do ano (marcando o pico da safra), o mercado pode gradualmente se direcionar ao período de entressafra com fortalecimento das cotações.

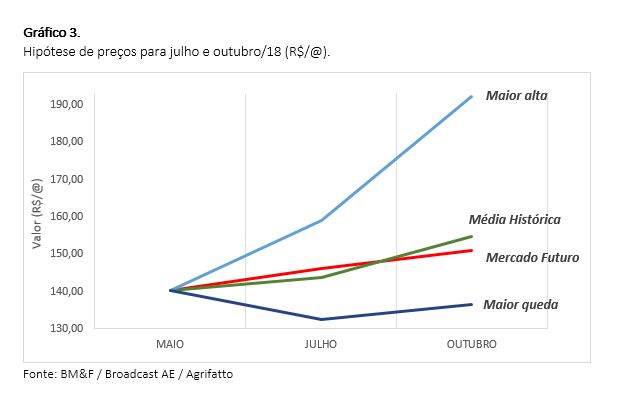

A questão é que os valores futuros na B3 (antiga BM&F) já exibem valorização nos próximos meses, e a incerteza se dá pela intensidade que os preços podem sofrer até o vencimento dos contratos futuros.

Para tanto, analisamos a variação histórica dos preços entre maio e julho, e também até outubro, aplicando as variações máximas e mínimas históricas e a variação média entre 2003 e 2017 aos preços atuais. Observe os diferentes cenários pelo gráfico 3.

O valor estimado na B3 para outubro ainda se mostra menor que a variação histórica média, mas considerando o altíssimo risco-país que enfrentamos e a volatilidade em que ele incorre, os atuais valores chegam a fazer muito sentido. Se o movimento de alta acompanhar a média histórica, representaria aumento de 5,90% entre julho e outubro, chegando a R$ 154,70/@ contra os atuais R$ 150,70/@.

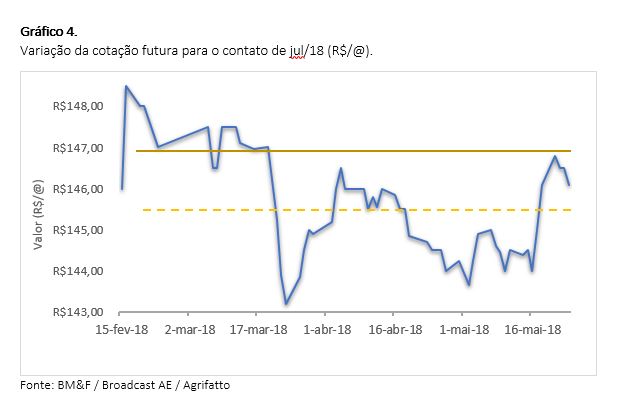

Para julho os preços que já indicam variação acima da média histórica, e ainda podem sofrer reajustes positivos e buscar a resistência de preços em R$ 147,00/@ (gráfico 4).

Em conclusão, não sabemos exatamente até onde essa greve vai nem até onde ela vai afetar a retomada de crescimento. Também não sabemos exatamente como ela será resolvida. O cenário é de forte probabilidade de que medidas populistas sejam adotadas. Certamente o desempenho do PIB virá abaixo do que imaginávamos no começo do ano. Já se fala em crescimento de 1,5%. E isso representa consumo com menor potencial.

Considerando o universo pecuário, há animais que estão deixando de ser embarcados (abatidos) por conta da greve e, quando esse processo terminar, o que não foi consumido não terá sido consumido e ponto. Não há como compensar a redução do consumo de carne em tempo passado, pois é produto com baixa capacidade de armazenamento. E isso pode interferir nos preços adiante.

Há exatos 12 meses vivíamos outra forte instabilidade com a delação de Joesley Batista e seus desdobramentos, o que deixa claro o nível de volatilidade em que estamos inseridos.

O encurtamento das programações de abate, a mínima do ano para o valor do indicador do CEPEA e a variação positiva do spread da indústria, podem indicar um mercado se encaminhando ao período de entressafra, mas com muita incerteza pela frente.

Além disso, as cotações de julho já se mostram mais valorizadas do que indica a média histórica, o que se mostra como uma boa oportunidade dado o nível de volatilidade que observamos nos últimos 14 meses.

E volatilidade é risco.

Um abraço e até a semana que vem!