Yago Travagini é economista e consultor de mercado pela Agrifatto

Caroline Matos é zootecnista e trainee pela Agrifatto

Resumo da semana:

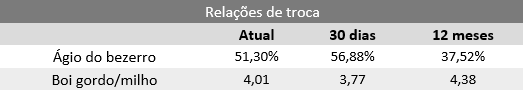

O mercado do boi gordo teve mais uma semana de consolidação das cotações em um novo patamar. Surpreendentemente, a média semanal ficou em R$ 204,95/@, o maior médio desde a semana do natal de 2019, quando o valor foi de R$ 206,28/@. O avanço frente a cotação da semana retrasada foi de 2%. Aos poucos, o boi gordo vai mostrando a sua resiliência e se apoiando na demanda externa. Ainda assim, os meses de junho e julho reservam a finalização de entregas de animais de pasto. Resta saber se essa oferta ultrapassará a demanda ou não.

No campo econômico, o dólar segue protagonista, com mais uma semana em forte queda, encerrando a última sexta-feira no valor de R$ 5,34, o menor patamar desde o final de abril/20. Sua desvalorização continua puxando para baixo a soja no mercado brasileiro, abrindo margem para a negociação daqueles que precisam negociar farelo. Dado que crises políticas estão explodindo tanto por aqui como nos Estados Unidos, prever a movimentação do dólar no curto prazo é praticamente impossível. Ainda assim, como o Brasil possui reservas praticamente inexistentes para tempos de crise, é possível interpretar que o real deverá continuar depreciado, podendo trabalhar acima dos R$ 5,00 ainda por um bom período.

Além disso, o Produto Interno Bruto (PIB) registrou contração de 1,5% no primeiro trimestre de 2020 como consequência dos impactos iniciais do coronavírus na economia brasileira. Além disso, o Instituto Brasileiro de Geografia e Estatística (IBGE) apontou que no 4T19 o PIB cresceu 0,4% quando comparado ao período anterior. A expectativa para o segundo trimestre de 2020 é de uma contração de mais de 10% no PIB brasileiro.

No mercado externo, as tensões entre os EUA e a China aumentaram nos últimos dias, após o Legislativo chinês aprovar a Lei de Segurança Nacional em Hong Kong. Após isso, o tom das acusações contra a China se agravou e o governo norte-americano retirou todo o apoio financeiro a OMS (Organização Mundial de Saúde). Apesar do clima temoroso, a primeira parte do acordo comercial entre os dois países ainda não foi colocado em pauta.

1.Na tela da B3

Semana que trouxe consigo o fim do mês, e o encerramento de um dos contratos mais líquidos da B3, o BGIK (maio). A liquidação ocorreu a preço Cepea de R$ 204,75/@. A semana foi movimentada na B3, o número de contratos em aberto chegou a aumentar 14% até a quinta-feira, principalmente de rolagens feitas para os meses de junho/20 e outubro/20. A sexta-feira se encerrou com 7,82 mil contratos em aberto na B3, e a mira para o vencimento maio/21 em R$ 199,25/@.

Com o encerramento do contrato para maio/20, o vencimento outubro/20 se tornou o mais liquido negociado atualmente na B3, o volume de contratos em aberto cresceu 27% na última semana. Ainda assim, a cotação deste contrato não acompanhou o aumento no volume e desvalorizou-se 1,08%, encerrando a sexta-feira cotado à R$ 202,30/@. O deságio frente ao preço físico está em 1,20%, os 150 dias restantes para o fim deste contrato reservarão uma ampla volatilidade sobre o BGIV20.

Após passarem pouco mais de um mês montando uma posição de compra, os frigoríficos se movimentaram nas últimas duas semanas para reverter tal posição e agora, apesar do pouco volume, as PJ não financeiras (frigoríficos) já detêm uma posição vendida de 169 contratos. Com isso, três agentes do mercado se posicionam vendidos (Bancos, Fundos e PJs não financeiras), enquanto que as Pessoas Físicas (PFs) inverteram a posição para comprados na última semana. Este seria mais um sinal que o mercado futuro dá de que o “caldo pode entornar” no curto prazo.

1.1 O que o mercado futuro proporciona?

O fechamento à R$ 202,30/@ no vencimento outubro/20 demonstra que os futuros romperam com solidez a resistência dos R$ 200,00/@ nos contratos mais longos para 2020. Ainda assim, os contratos de encerramento mais próximo (junho-julho) podem sinalizar com uma perna de queda.

No mercado de opções, as PUTs com strike acima de R$ 180,00/@ para o vencimento outubro/20 continuam no radar com prêmios mais acessíveis. Apesar de distante, há de se levar em conta que o nível atual de incerteza projeta boa volatilidade ao mercado futuro de boi gordo, o que encarece os prêmios das opções e força os strikes da PUT para baixo.

Entretanto, a resiliência do mercado gradualmente devolve competitividade ao mercado de opções. A PUT sintética segue no radar sendo a estratégia mais atraente, especialmente se realizada em ajuste com a venda de animais a termo, visto que pode melhorar o preço mínimo se comparada à PUT simples sem incorrer na incidência de ajustes até que o mercado bata o strike da CALL.

Os futuros de boi gordo se apresentam como uma opção mais plausível, no entanto, vale a ressalva de que é necessário ter o fluxo de caixa preparado para esse tipo de operação, visto que com a alta volatidade e os patamares ainda considerado baixos para os contratos mais longos (setembro – outubro – dezembro), as chances de desembolso para a manutenção das operações são grandes.

Os frigoríficos continuaram ativos no mercado a termo, no entanto, desacelerando as compras.

2.Enquanto isso, no atacado…

Depois de duas semanas em um ambiente de alta instabilidade, o atacado paulista de carne bovina demonstrou melhora na última sexta-feira (29/mai). Os preparativos para o início do mês aqueceram as vendas, boa parte dos estoques foram vendidos ou reservados. Entretanto, os preços da carcaça casada bovina continuaram orbitando a faixa dos R$ 12,90/kg, com pontuais acréscimos entre R$ 0,10 e 0,20/kg.

O mercado atacadista da proteína bovina encerra o mês de maio/20 com uma leve queda de 1,5% no comparativo com abril/20, a expectativa para junho/20 é de que a pressão sobre as cotações continue, justificado pela demanda interna ainda fraca.

Já a carcaça especial suína parece ter batido na sua resistência na “era das quarentenas”, o rompimento da barreira dos R$ 7,00/kg não foi consolidado, e a cotação da proteína suína voltou ao patamar dos R$ 6,90/kg. O avanço mensal da proteína suína é de se destacar, sendo a única que foi capaz de se valorizar no mês de maio/20, apoiada na leve melhora do consumo interno (devido ao clima mais ameno) e também as exportações, a carcaça suína especial fechou o mês de maio/20 com uma cotação média 4% maior do que em abril/20. Ainda assim, vale a ressalva que os patamares pré-crise ainda não foram retomados.

Apesar de ser uma das proteínas mais queridas do consumidor, o frango vem sofrendo com uma forte pressão negativa. A oferta excede a demanda, o que tem apertado os preços do quilo da proteína, a queda no comparativo MoM foi de 8% e foi atingindo a menor cotação desde ago/18. O frango resfriado encerrou o mês de maio cotado a R$ 3,60/kg, a proteína advinda das aves não encontra um cenário de demanda solidificada, já que as exportações caminham com uma leve evolução e a o consumo interno continua fragilizado.

A cotação dos ovos segue recuando no mercado atacadista, o suporte dos R$ 100,00/cx foi rompido na última semana, e a cotação deste ficou em R$ 97,00/cx. A queda no comparativo mensal supera os 11%, demonstrando assim reajuste no consumo de proteínas no mercado interno brasileiro. Ainda assim, a crise não passou e a expectativa é de que o consumo de ovos deve continuar aquecido em 2020.

3. No mercado externo

Confirmando as expectativas, as exportações de carne bovina in natura em maio/20 bateram recorde para o mês. Contabilizaram um volume total de 155,13 mil toneladas e uma receita de US$ 682,64 milhões. Além disso, foi o maior volume exportado desde novembro/19, quando foram enviadas 155,58 mil toneladas do produto. Os envios para o exterior avançaram 33,34% em comparação ao mês anterior, quando foram enviadas 116,30 mil toneladas. Se comprado a maio/19 (121 mil ton), a alta é de 28,24%.

A média diária registrada ficou em 7,76 mil toneladas, avanço de 33,56% em relação à média de abril e aumento de 37,23% frente ao desempenho do mesmo período de 2019. Com relação ao preço médio por tonelada, registrou-se em US$ 4.400,24, avanço sutil 0,51% em relação a abril/20 e valorização de 13,42% ante o valor médio em maio/19.

A consolidação dos números das exportações de milho confirmou as prévias das semanas anteriores, foram 24,93 mil toneladas embarcadas no mês de maio/20, uma queda de 97% frente ao volume embarcado no mesmo período do ano passado, quando 957,66 mil toneladas foram exportadas pelo Brasil.

A receita com os embarques de milho ficou em US$ 6,70 milhões, 96% menor que em abril/19. Os números da exportação de cereal devem continuar baixos no mês de junho/20, começando a se intensificar a partir de julho/20 com a chegada da 2ª safra nos portos brasileiros. A exportação de soja brasileira atingiu no mês de maio/20, o total de 15,51 milhões de toneladas, 70% a mais do que o registrado em maio/19 2º maior volume embarcado da história. O número surpreende pela grandeza, no entanto, já era aguardado pelo mercado, já que os chineses continuam a focar suas compras sobre a oleaginosa brasileira. A receita gerada com os embarques de soja gerou um total de US$ 5,14 bilhões, com isso a oleaginosa brasileira se destaca como o item responsável por 29% da receita da balança comercial brasileira no mês de maio/20, sendo assim o principal item exportado no último mês.

4. A compra do pecuarista

No Brasil, a colheita do milho 2ª safra vai aos poucos ganhando forma, os principais estados produtores já registram níveis de colheita dentro da média histórica (2%), e mesmo regiões que irão ter quebra de safras como é o caso do Paraná, tiveram chuvas que na penúltima semana, que deram uma sobrevida ao cereal. Serão pouco mais de 70 milhões de toneladas de milho que entrarão no mercado brasileiro, e apesar de grande parte estar negociada, a principal conta que é feita é qual a porcentagem que deverá voltar ao mercado.

Isso por que indústrias de etanol de milho e fabricantes de ração animal já indicam uma produção menor devido justamente a redução na demanda graças a pandemia, a pressão para baixo sobre as cotações do milho brasileiro seguirá fortes nos próximos meses, janelas de negócios devem surgir.

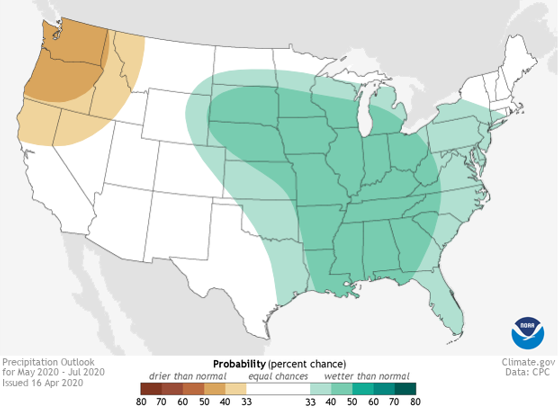

Com a colheita ganhando corpo no Brasil, a atenção climática se volta para os EUA, onde grande parte do milho já foi semeado e a soja já caminha para mais de 70% da área semeada. As projeções indicam uma safra de 406 milhões de toneladas de milho e 112 milhões de soja, o desenho de uma boa safra vem graças a semeadura que avançou bem e também as chuvas que mostram um cenário mais chuvoso no cinturão agrícola norte-americano.

A concretização de uma supersafra de milho nos EUA, trazem consigo a consolidação do maior estoque de cereal desde 1987/88, com isso as cotações na CBOT não conseguem evoluir. Desta forma, a partir de setembro/20 será difícil para o milho brasileiro competir com o norte-americano nas exportações. O mercado climático chegou nos EUA, e determinará o rumo das cotações na CBOT pelos próximos dois meses.