Simon Quilty é consultor pela MLX Australia

Acabo de retornar de uma viagem de 4 semanas pela América do Norte, Europa e Ásia, onde eu pude observar como está a demanda por carne e a sensação geral quanto à economia nestes continentes.

Há uma forte sensação de demanda consistente pela carne tanto nos países desenvolvidos quantos nas economias em desenvolvimento e, em particular, no mercado doméstico norte-americano.

A economia dos Estados Unidos está prosperando em linha com muitos outros países, e os dados estatísticos de exportações da Austrália e dos Estados Unidos no último trimestre de 2017 oferecem suporte a essa afirmação.

Isso me fez reavaliar as primeiras estimativas, feitas em abril de 2017, quanto ao ciclo de super demanda e minha crença daquele momento, de que estávamos no início de um ciclo de 2 anos de forte consumo global, com a carne bovina registrando preços firmes e ainda subindo progressivamente ao longo de 2017 e 2018.

Em essência, o ciclo da super demanda está vivo ou morto?

Seguem os principais pontos desta análise:

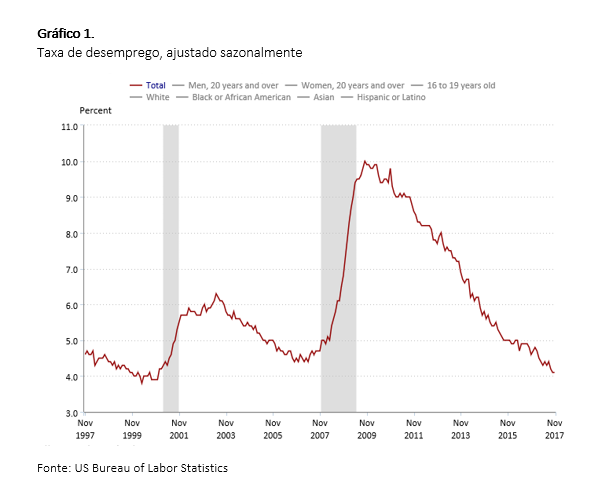

- A economia norte-americana está em excelente forma. O desemprego é de 4,1%, a menor taxa em 17 anos, e a indústria mostrou rápida expansão nos últimos 12 meses;

- O índice de sentimento do consumidor continua a mostrar despesas pelo consumo em curva positiva que, se sustentada, seria o segundo maior período de expansão desde a década de 1800 (217 anos!);

- A nova lei sobre cobrança de impostos e ações trabalhistas (Tax Cuts and Jobs Act) deverá aumentar os investimentos no setor de alimentos e promover o consumo, com corte de impostos este ano de US$ 1.170,00, especialmente para famílias de renda média;

- A demanda no atacado e no varejo norte-americano continua aquecida, com os estoques de inverno registrando curva negativa;

- Os pontos-chave do ciclo de super demanda continuam com bom desempenho, como as exportações em alta, o aumento da produção e dos preços domésticos de carne bovina nos Estados Unidos;

- A demanda dos principais mercados como o Japão e a Coréia do Norte continua forte e tudo indica que o consumo desses países continuará em alta ao longo de 2018;

- O valor do dólar não tem grande impacto nas exportações dos EUA, e a forte demanda é o principal motivo;

- A expansão sem precedentes da classe média mundial tem pressionado positivamente o consumo internacional de carne bovina, com 140 milhões de pessoas se juntando a este grupo a cada ano, sendo que 88% dos próximos bilhões de participantes viverão na Ásia;

- A concorrência de outras proteínas continua a ser uma incerteza em 2018, em particular o mercado de ovos. As previsões do USDA (Departamento de Agricultura dos Estados Unidos), estima um fornecimento de 1,6% enquanto outros analistas acreditam que será próximo a 4% e, portanto, as projeções de preços em 2018 variam de uma queda de 10% para um aumento de 1,25%. Uma queda de 10% no preço poderia impactar negativamente qualquer potencial aumento do preço de carne bovina neste ano.

Como mencionando na análise de abril de 2017, que aumentava a possibilidade do mercado de carnes se dirigir para um incomum período de excepcional demanda, nomeado de “ciclo de super demanda” – eu identifiquei as seguintes características como importantes indicadores deste movimento:

- Os preços globais e norte-americanos de carne bovina se movimentam em conjunto durante estes períodos;

- O volume de produção de carne avança com o preço subindo simultaneamente;

- As fortes exportações de carne dos EUA aumentam em volume;

- A forte demanda global geralmente ocorre por um período de 2 anos, mas a oferta mundial restrita pode estender este período.

Todos os itens de demanda forte foram atendidos em 2017. Primeiro, os preços das carnes bovinas globais e norte-americanas de fato variaram em conjunto, com ambas subindo 9%. Segundo, a produção de carne americana e mundial cresceu 4,3% e 1,5% respectivamente. Em terceiro lugar, as exportações americanas permaneceram muito fortes, crescendo 15% no mundo e tendo a Ásia como principal consumidor. Por último, todas as indicações são de que 2018 continuará com forte demanda internacional, resultando em um ciclo de super demanda com 2 anos de duração.

Portanto, em resumo, a super demanda está viva e bem, e ainda em linha para continuar em 2018. Agora me pergunto se o movimento irá se estender em 2019, já que muitos dos principais drivers de demanda mostram potencial para isso.

A economia e a demanda de carne norte-americanas

A economia norte-americana está em ótima forma e a mensagem mais comum durante a viagem neste último mês foi “crescimento” – Seja em fabricantes de alimentos ou outras indústrias como a de aviação, aço ou farmacêutica, a mesma mensagem era “crescimento, crescimento e mais crescimento”. Quase todos os setores estavam se expandindo, construindo fábricas maiores e o mais importante, empregando pessoas.

O mercado de carnes dos Estados Unidos tem sido descrito por muitos como a “casa de máquinas” para os preços globais de carne bovina, e como eu já havia discutido na minha análise anterior, pensei que durante este ciclo de super demanda, os preços globais pudessem exercer maior influência aos preços norte-americanos do que vice-versa, mas estou disposto a admitir que em 2018 os Estados Unidos podem tentar regular os preços devido à extraordinária força da sua economia.

Alguns pontos importantes a se destacar:

O desemprego norte-americano é de 4,1%, sendo o menor patamar em 17 anos e o segundo menor em 30 anos, sendo que a única proporção inferior de desemprego ocorreu em um período iniciado no 4º semestre de 2000. Efetivamente, pode-se dizer que a economia dos EUA está em pleno emprego.

O índice de sentimento do consumidor dos EUA – Nas últimas semanas as notas de mercado de Uner Barry contendo uma pesquisa de gastos do consumidor realizada pela Universidade de Michigan, cita a frase do responsável pela pesquisa, o economista-chefe Richard Curtin, em que “os dados indicam uma perspectiva robusta para os gastos do consumidor, estendendo a atual expansão para pelo menos metade de 2018, o que marcaria a 2º expansão mais longa desde meados dos anos 1800. Enquanto o aumento precoce de outubro indica um maior otimismo sobre o curso futuro da economia, ele também reflete um sentido inconfundível entre os consumidores de que as perspectivas econômicas são agora tão boas quanto se poderia esperar”.

O PMI da indústria dos EUA (Índice Gerentes de Compra, que indica o grau de atividade da indústria) aumentou para 55 em dezembro de 2017, de 53,9 em novembro e superando as expectativas do mercado. O estudo apontou para a mais rápida expansão da indústria desde janeiro, em meio a aumentos mais acentuados na produção, novos pedidos e emprego.

As mudanças no direito tributário dos EUA que foram aprovadas apenas antes do Natal, assinadas pelo presidente Donald Trump em 22 de dezembro de 2017, promete trazer benefícios financeiros para os mercados de carne e de ovos dos EUA.

Algumas das principais iniciativas da lei são:

– As taxas de imposto das empresas serão reduzidas de 35% para 21%.

– Os contribuintes provavelmente veriam as primeiras mudanças no pagamento dos impostos com vencimentos em fevereiro.

– As famílias de renda média receberiam um corte dos impostos em torno US $ 1.170 no ano que vem, enquanto os 1% mais ricos dos americanos veriam um corte médio de US $ 66.500.

– A conta tem um limite para as deduções de impostos estaduais e locais que impactam os estados de alta tributação de Nova York, Nova Jersey e Califórnia.

– A legislação também permite a perfuração de petróleo no Refúgio Nacional de Vida Selvagem no Ártico do Alasca

– A conta remove uma penalidade tributária da lei de saúde do Obamacare para os americanos que não têm seguro de saúde.

– Nas recentes declarações para a imprensa, a Tyson Foods falou positivamente sobre a nova reforma tributária, dizendo: “a anulação imediata das despesas de capital nos permitirá acelerar nossa estratégia, investindo ainda mais em nossa cadeia de suprimentos e em membros da equipe, buscando gerar crescimento para os nossos clientes ”

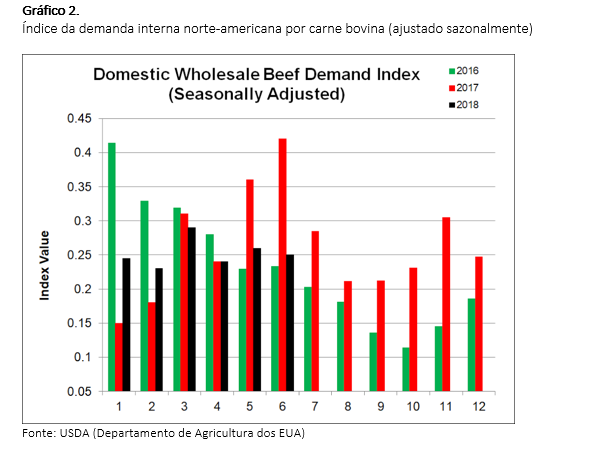

Em todo o ano de 2017, a demanda por carne bovina no atacado norte-americano e os estoques de inverno em novembro registraram bom desempenho, particularmente em maio e junho, e as projeção para 2018 descritas a seguir devem se confirmar neste mesmo período. Além disso, acredito em uma tendência de alta ao longo de 2018.

A queda dos estoques de inverno em novembro, indica continuidade do movimento positivo da demanda, isso porque o somatório da oferta de carne bovina, suína, de frango e de peru foi de 2,18 bilhões de libras ao final de novembro, uma alta de 4,9% em relação ao mesmo período do ano anterior, e 10,2% superior em relação à média de 5 anos, porém e mais importante, foi a queda de 10,7% dos estoques em novembro em comparação com a média de 9,3% dos últimos 5 anos. O que foi particularmente notável foi a queda no inventário de carne suína, considerando o aumento da capacidade de abate e a produção adicional nos últimos meses.

Conforme destacado anteriormente, uma das características do ciclo de super demanda é o movimento em conjunto dos preços dos EUA com os preços globais de carne – e foi este o caso de 2017, com alta dos preços mundiais de 9% e de 9,3% para os preços dos EUA.

A dúvida fica por conta da demanda dos EUA e seu reflexo sobre os preços, ou seja, se a demanda internacional vai impulsionar os preços domésticos nos Estados Unidos ou se o consumo local é tão alto que eleva a demanda mundial. Ainda sou da opinião de que a demanda por exportação tem um impacto maior na precificação interna norte-americana, e devido à força de sua economia, acredito que os consumidores norte-americanos continuarão a pagar preços mais altos pela carne bovina e também sobre todas as outras proteínas.

Nos ciclos anteriores de super demanda, o segundo ano registrou elevação dos preços entre 6% e 32%, entretanto eu acho improvável um aumento de 32%, sendo variações positivas entre 6% e 16% uma possibilidade.

Uma ressalva se dá pela oferta das carnes concorrentes, e em particular a carne de frango, que caso alcance produção 4% superior em relação ao ano passado, pode reduzir as projeções de preços melhores. No momento, a previsão do USDA é de 1,6% de aumento.