Dois mil e vinte, que ano! Um rally de impressionar, custos esbanjando exuberância, muita insegurança sobre a solidez do consumo interno, fatores inéditos a serem absorvidos e uma boa dose de pânico para aumentar ainda mais a volatilidade dos mercados.

Com certeza, tem sido um aprendizado, mas ainda diante do caos instalado, houve a possibilidade de alcançar excelentes negócios, especialmente quando consideramos negociações estratégicas antecipadas com reposição e insumos.

Mas o que passou, passou. Já diz a máxima: resultado passado não é garantia de resultado futuro. A ideia agora é começar um ano fresco e focar nas próximas oportunidades e desafios.

Vamos falar sobre para as perspectivas que iluminam 2021 sob a ótica da Agrifatto!

Visões sobre o mercado doméstico e a retomada de crescimento

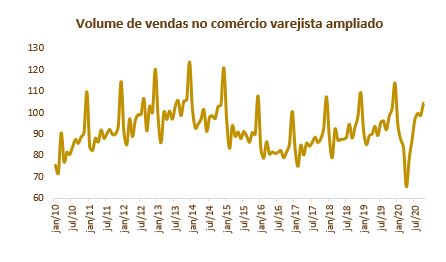

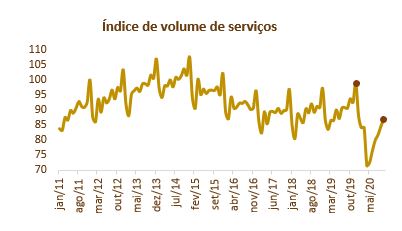

No campo macroeconômico, o que observamos foi um achatamento do volume de serviços prestados com recuperação ágil, especialmente no sentido de alcançar os níveis pré-pandemia. É a área que tem sofrido mais diante de seus pares.

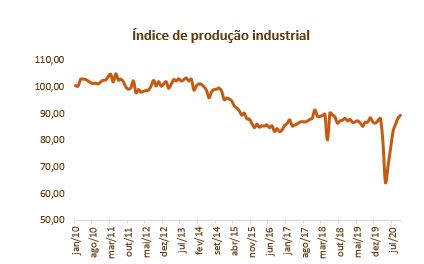

Enquanto isso, varejo e produção industrial se reestabelecem com maior facilidade.

Fonte: IBGE/elaboração Agrifatto

Fonte: IBGE/elaboração Agrifatto

Fonte: IBGE/elaboração Agrifatto

Apesar da heterogeneidade relativa ao ritmo de recuperação, fica claro que até aqui ela se deu em movimentos rápidos e vigorosos em todos os setores.

Mas quando pensamos em primeiro trimestre de 2021, problemas como o fim do auxílio emergencial, índice de desemprego batendo recorde histórico, cenário fiscal dramático e novas restrições relativas à pandemia deverão atrapalhar uma retomada mais vigorosa do consumo interno, especialmente para bens de maior valor agregado, como é o caso da carne bovina.

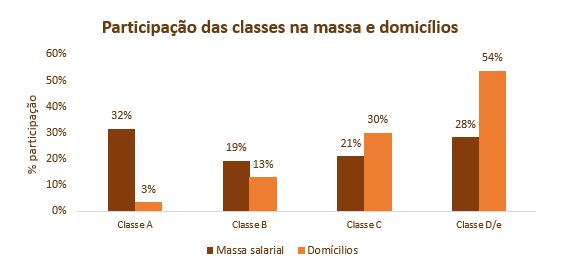

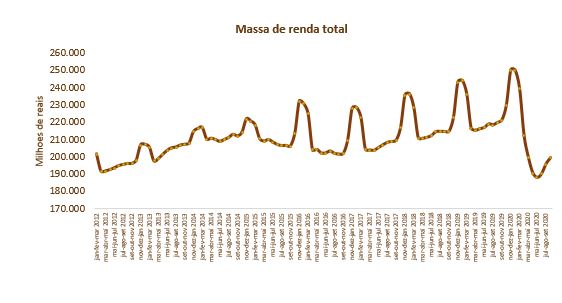

E uma preocupação se condensa em torno do auxílio emergencial. Sem os repasses, a massa de renda deverá contrair para níveis inferiores aos vistos em 2020.

Fonte: IBGE/elaboração Agrifatto

Fonte: IBGE/elaboração Agrifatto

E falando em mercado de trabalho, a Agrifatto projeta um pico para a taxa de desemprego a ser atingido ainda em 2021, uma vez que a recuperação dos empregos informais deverá encontrar graves desafios, especialmente por estarem mais ligados ao setor de serviços e às restrições impostas por estados e municípios.

Fonte: IBGE/elaboração Agrifatto

Com esse panorama, as classes C e D deverão ser as mais impactadas precisamente pela recuperação mais lenta do nível de trabalho para esses, que são economicamente mais vulneráveis e representam uma parcela maior da população, o que limitaria a ampliação bruta do consumo de proteínas de maior valor agregado.

Fonte: IBGE/elaboração Agrifatto

Portanto, a principal beneficiada pela retomada econômica inicialmente será a classe A, que já sofreu impacto menor no que diz respeito à renda e, consequentemente, não se rendeu à redução do consumo de carne bovina, já que teve menos impacto forçando-a a mudar hábitos de compra por questões econômicas.

Visões sobre o mercado internacional e as exportações

Com a China protagonizando o cenário exportador de carne bovina brasileira, as atenções para o que está por vir se concentram no ritmo de recuperação do rebanho suinícola daquele país.

Há quem questione os números divulgados pelo Ministério da Agricultura e Assuntos Rurais da República Popular da China, apontando um ritmo deveras vertiginoso de recuperação que levaria o rebanho a zerar as perdas de contingente ainda em 2021.

Para ponderar algo entre essa teoria e o seu oposto semoto, é importante ter em mente que há em curso uma transição aguda entre a produção altamente informal que dominava o cenário suinícola chinês antes do surto de Peste Suína Africana (PSA) e aquela tecnificada, cujos investimentos estão a todo vapor por parte do governo chinês e que imprimem um profissionalismo que assusta.

Isso quer dizer que na China há granjas altamente produtivas e com grau técnico elevado em seus cuidados higiênicos que não viram sequer um caso de PSA internamente. Além das que já existem, outras vem sendo construídas através de um robusto investimento estatal.

Com o plano do governo chinês de interromper o ciclo migratório populacional das zonas rurais para as urbanas, o investimento no desenvolvimento agropecuário faz todo sentido para estimular o ganho de renda per capita nessas regiões, gerar empregos e estimular a permanência dos residentes, de modo a potencializar o processo de abocanhar todo o ganho em termos de produto interno bruto (PIB) que contorna as cadeias produtivas agropecuárias (insumos, produção, distribuição e consumo).

Ainda assim, a Agrifatto estima que até o fim de 2021 o rebanho suíno chinês tenha recuperado 70% de suas perdas considerando seu estado pré-PSA, o que ocorrerá de maneira gradual e com aceleração mais intensa na segunda parcela do ano.

Isso, bem como a evolução do PIB chinês em 2020 (a despeito da pandemia), deverá manter o estoque de proteína animal ainda restrito, sustentando o apetite pelas importações de carne bovina, tendo ainda o Brasil como seu principal parceiro comercial. Entretanto, em um ritmo menor de crescimento e o quadro deverá se repetir em 2022.

Há de se somar à China, entretanto, a recuperação do apetite dos demais clientes internacionais que, na média, reduziram o volume de carne bovina importada em 2020 em decorrência de vários fatores, mas basicamente por terem sido impactados também pela crise do COVID-19 e suas ramificações (a queda do consumo de petróleo, por exemplo, que atingiu EAU, Arábia Saudita, Egito, Rússia, etc).

Entretanto, ponto-chave dessa análise é o Dólar que, estimulado pela crise fiscal brasileira, bem como pela crise política internacional ligada às eleições norte americanas, continuará tendo grande parcela na manutenção da firmeza do apetite internacional sobre a carne brasileira, especialmente considerando os elevados preços praticados pela Austrália, importante fornecedor do produto globalmente. Além disso, os novos pedidos em resposta à sua flutuação têm mostrado rapidez jamais vista, o que torna a correlação entre a moeda norte-americana e o preço do boi gordo mais representativa.

É importante, porém, que o Brasil mantenha a competitividade de preços frente aos seus concorrentes continentais, de modo que parte da demanda não migre para Uruguai, Argentina e Paraguai.

Oferta de animais: o principal fator de sustentação em 2020 continuará em 2021?

Há sempre vários panoramas temporais que nos permitem analisar o mercado, mas para facilitar a compreensão, vamos resumi-los aqui de maneira tacanha ao curto e ao médio-prazo. O que vai acontecer na próxima semana leva uma tendência por trás que não necessariamente se espera para um período mais longo de análise.

Assim, daremos início ao estudo do curto-prazo, pensando na oferta de gado do primeiro trimestre de 2021.

É importante ter em conta que a pluviosidade registrada no Brasil agropecuário em 2020 esteve entre as menores dos últimos anos, o que deve atrasar sobremaneira a entrega dos animais da safra. Como engordar boi nas chuvas se não há pasto? Ainda assim, historicamente o primeiro trimestre do ano apresenta um padrão de oferta de bovinos maior em relação ao último trimestre imediatamente anterior, e mesmo com a baixíssima pluviosidade observada, esse processo que pode ser parcialmente compensado pelos produtores com pastagens mais bem manejadas (que são cada vez mais numerosos), e que, consequentemente possuem maior vantagem na recuperação da forragem de verão, bem como concentram boa participação no volume de abates geral. Adicionalmente, os animais que normalmente seriam abatidos em dezembro/20 e janeiro/21 não encontraram as condições ideais de pastos em grande parte do país e isso pode acarretar uma maior entrega durante os meses subsequentes.

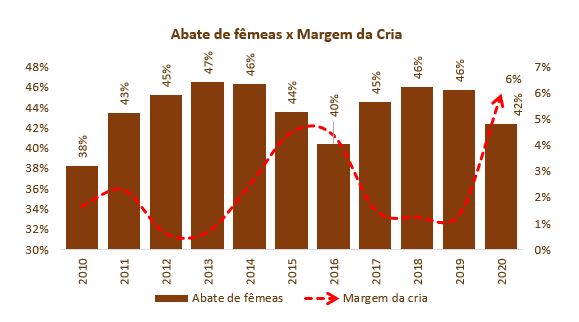

Sobre o longo-prazo (ou médio-prazo, na verdade), há de se considerar que a oferta de bezerros esteve restrita em 2020, o que juntamente com uma boa demanda pela categoria (vide resultados dos leilões ao longo do ano), levou os preços a patamares nominais recordes, esticando o ágio dessa categoria sobre o boi gordo. Isso enfeiou a conta da reposição, especialmente de quem comprou boi magro no ano para entregar meses adiante.

Assim, seguindo o ciclo natural de engorda, se faltou bezerro em 2020, a indicação ainda é de baixa disponibilidade de bovinos terminados em 2021.

Fonte: IBGE/elaboração Agrifatto